新闻中心

NEWS RELEASE

诚泰租赁2022年第一期公司债券成功发行

诚泰租赁2022年第一期公司债券成功发行

11月15日,诚泰租赁2022年第一期公司债成功发行,发行规模5亿元,期限1+1+1年,由东方证券承销保荐公司担任独家主承及簿记管理人。本期债券采用“一次申报、分期发行”的方式,这也是继2021年12月首单公募公司债发行后的第二次发行。本期债券发行适逢债市动荡时点,诚泰成功发行5亿元,价格较一期下降20bp并再次引入东方证券的信用保护工具CDS,充分体现出股东方及市场投资者对公司经营能力、未来前景的长期认可和强劲信心。

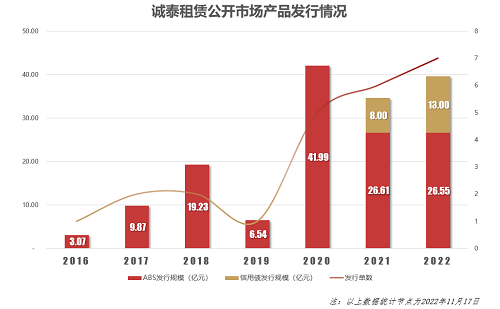

诚泰的公开市场发行历程,既是公司业务发展的奋斗史缩影,也是公司主体信用的构筑史成果,每一次发行都依托于经营的积累,受益于市场的认可。

2016年,无主体评级情况下试水首单私募ABS。

2017年,发行首单交易所ABS,打开交易所市场。

2020年,发行首单交易商协会ABN和首单小微资产ABS,定向支持疫情防控,同时填补交易商协会发行场所和小微类资产的空白。

2021年,发行首单交易商协会和交易所信用债;发行市场首单粮食行业ABS,底层资产持续创新。

截至目前,诚泰已累计发行了4单信用类产品、19单ABS/ABN产品,发行规模近150亿元,成功打通了多种融资工具,实现多品种多场所发行,致力于降低融资成本、建设多层次的资本市场融资结构,逐步迈向提质增效的高效发行阶段。

踔厉奋发,笃行不息;赓续前进,奋楫争先。诚泰在监管机构和投资人的支持下,在资本市场的积极探索和创新实践中,逐步形成了优资产、强创新、高质量的产品特色,收获了业界的认可和赞誉,斩获多项殊荣。

凭借2020年发行的诚泰融资租赁(上海)有限公司2020年度第一期资产支持票据(疫情防控债),公司斩获了“第五届CNABS中国资产证券化年度金桂奖-最具影响产品奖”和“年度杰出交易表扬项目”两项殊荣。

凭借2021年发行的“西部-华泰-诚泰租赁-粮食内循环1期资产支持专项计划”,公司斩获了第八届中国资产证券化年会“企业资产证券化2021年度嘉勉新锐”和“2021年度创新机构”两项荣誉。

2022年7月,“西部-华泰-诚泰租赁-粮食内循环1期资产支持专项计划”与14家同业产品一并入选上海市租赁行业协会2021年度创新案例,作为具有示范效应的年度创新案例在行业协会发布会上展示交流。

未来,诚泰将继续秉持 “成为专业产业资产管理公司”的愿景,磨砺千帆,不忘初心,借助自身的资源禀赋和专业能力,不断提升管理水平、优化资产布局、丰富业务模式,持续输出专业能力和优质资产,积极探索金融服务实体的创新路径,实现金融与产业的协同发展。